Đề xuất áp thuế TNCN 35% với thu nhập tính thuế trên 100 triệu đồng/tháng

Theo Luật Thuế thu nhập cá nhân (sửa đổi), biểu thuế còn 5 bậc. Bậc thuế suất cuối cùng là 35% áp dụng với phần thu nhập tính thuế trên 100 triệu đồng/tháng.

Ngày 4 tháng 11 năm 2025, báo Lao Động đăng tải bài viết với tiêu đề "Đề xuất áp thuế TNCN 35% với thu nhập tính thuế trên 100 triệu đồng/tháng". Nội dung như sau:

Sửa đổi biểu thuế TNCN còn 5 bậc

Sáng 4.11, Bộ trưởng Bộ Tài chính, thừa ủy quyền của Thủ tướng Chính phủ trình bày Tờ trình về dự án Luật Thuế thu nhập cá nhân (TNCN) (sửa đổi).

Dự thảo Luật Thuế TNCN (sửa đổi) gồm 4 Chương, 29 Điều, quy định về người nộp thuế, thu nhập chịu thuế, thu nhập được miễn thuế, giảm thuế và căn cứ tính thuế TNCN.

Dự thảo luật điều chỉnh biểu thuế lũy tiến từng phần áp dụng đối với cá nhân cư trú có thu nhập từ tiền lương, tiền công theo hướng giảm số bậc thuế từ 7 bậc thành 5 bậc và nới rộng khoảng cách giữa các bậc.

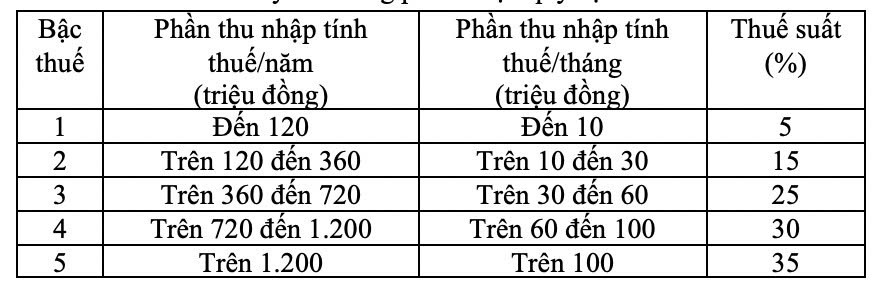

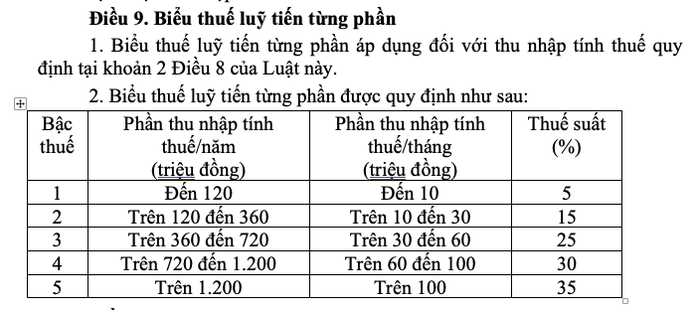

Phương án được trình Quốc hội như sau:

Sửa đổi Biểu thuế còn 5 bậc với khoảng cách giữa các bậc tăng dần đều 10, 20, 30, 40 triệu đồng và các mức thuế suất 5%, 15%, 25%, 30%, 35%. Bậc thuế suất cuối cùng là 35% áp dụng đối với phần thu nhập tính thuế trên 100 triệu đồng/tháng.

Theo tính toán cùng với việc điều chỉnh mức giảm trừ gia cảnh mới, phương án điều chỉnh biểu thuế này giảm thu khoảng 27.400 tỉ đồng/năm.

Theo phương án này thì đa số các bậc thuế mức huy động đều giảm so với hiện hành. Tuy nhiên, trên cơ sở ý kiến thẩm tra, ý kiến thảo luận tại tổ và hội trường của các vị Đại biểu Quốc hội, Chính phủ sẽ nghiên cứu tổng thể và có bổ sung đánh giá kỹ lưỡng để đảm bảo hợp lý, báo cáo Quốc hội xem xét.

Bên cạnh đó, dự thảo Luật cũng điều chỉnh ngưỡng thu nhập để xác định thu nhập tính thuế đối với một số khoản thu nhập như thu nhập từ trúng thưởng, từ bản quyền, từ nhượng quyền thương mại, từ nhận thừa kế, quà tặng từ 10 triệu đồng lên 20 triệu đồng; Sửa đổi quy định về giảm trừ gia cảnh, giảm trừ đối với các khoản đóng góp từ thiện, nhân đạo; Chỉnh lý một số từ ngữ, thời điểm xác định thu nhập tính thuế để đảm bảo cho rõ ràng trong triển khai, thực hiện,...

Tiếp tục quy định cụ thể mức giảm trừ gia cảnh

Về nội dung mức doanh thu của cá nhân kinh doanh không phải chịu thuế TNCN (từ 200 triệu đồng/năm trở xuống, tương tự như quy định của Luật thuế giá trị gia tăng), báo cáo thẩm tra, Chủ nhiệm Uỷ ban Kinh tế và Tài chính của Quốc hội Phan Văn Mãi cho biết, mức ngưỡng doanh thu không chịu thuế này là quá thấp so với thực tiễn kinh doanh và không bảo đảm sự công bằng khi so sánh với mức thu nhập của người làm công ăn lương được giảm trừ gia cảnh.

Do đó, cơ quan thẩm tra đề nghị Cơ quan soạn thảo tính toán, điều chỉnh nâng mức doanh thu của cá nhân kinh doanh không phải chịu thuế để bình đẳng và phù hợp hơn với mức giảm trừ gia cảnh (theo đó, có thể đồng thời điều chỉnh cả mức ngưỡng này của Luật Thuế giá trị gia tăng).

Ngoài ra, mức ngưỡng doanh thu này liên quan trực tiếp đến quyền lợi và nghĩa vụ của người nộp thuế, cần được quy định trong Luật để bảo đảm thẩm quyền của Quốc hội và sự rõ ràng, minh bạch cho người nộp thuế, do đó đề nghị bỏ quy định tại khoản 4 Điều 7 dự thảo Luật.

Về Biểu thuế lũy tiến từng phần (Điều 9), nhiều ý kiến băn khoăn về tính hợp lý trong phương án điều chỉnh các mức ngưỡng thu nhập và mức thuế suất tương ứng trong Biểu thuế vì một số khoảng thu nhập tính thuế của dự thảo Luật tạo ra gánh nặng về thuế TNCN lớn hơn cho người nộp thuế trong khi đa phần các khoảng thu nhập tính thuế khác đều tạo ra nghĩa vụ thuế thấp hơn so với Luật hiện hành. Điều này chưa bảo đảm công bằng cho người nộp thuế giữa các nhóm thu nhập.

Cơ quan thẩm tra cũng cho rằng, quy định về mức giảm trừ gia cảnh là nội dung quan trọng và là một trong những căn cứ để người nộp thuế xác định nghĩa vụ thuế của mình, do đó, nhận được sự quan tâm đặc biệt của người dân và xã hội.

Thực tế thực hiện thời gian qua và kinh nghiệm các nước cho thấy mức giảm trừ gia cảnh trên thực tế không được điều chỉnh một cách quá thường xuyên, liên tục và không phải là những nội dung mang tính cấp bách cần giao Chính phủ quy định để bảo đảm tính linh hoạt, kịp thời.

Do đó, đề nghị tiếp tục quy định cụ thể mức giảm trừ gia cảnh trong dự thảo Luật, đồng thời giao Chính phủ trình UBTVQH xem xét, điều chỉnh mức giảm trừ gia cảnh trong trường hợp cần thiết, phù hợp với phù hợp nhu cầu thực tế như cách thể hiện của Luật Thuế TNCN hiện hành; bổ sung các mức giảm trừ gia cảnh cụ thể và bỏ quy định giao Chính phủ quy định về mức giảm trừ gia cảnh tại khoản 1 Điều 10, đồng thời bỏ quy định tại khoản 3 Điều 29 một cách tương ứng.

Báo Người Lao Động cũng đăng tải bài viết với tiêu đề "Trình Quốc hội quy định mới về biểu thuế thu nhập cá nhân". Nội dung như sau:

Ngày 4-11, tiếp tục chương trình kỳ họp thứ 10, thừa ủy quyền Thủ tướng Chính phủ, Bộ trưởng Bộ Tài chính Nguyễn Văn Thắng đã trình Quốc hội dự án Luật Thuế thu nhập cá nhân (sửa đổi).

Bộ trưởng Bộ Tài chính Nguyễn Văn Thắng. Ảnh: Phạm Thắng

Theo Bộ trưởng, dự thảo luật đã điều chỉnh Biểu thuế lũy tiến từng phần áp dụng đối với cá nhân cư trú có thu nhập từ tiền lương, tiền công theo hướng giảm số bậc thuế từ 7 bậc thành 5 bậc và nới rộng khoảng cách giữa các bậc.

Trong quá trình xây dựng dự án luật, tại hồ sơ gửi lấy ý kiến các bộ ngành, địa phương, các Đoàn Đại biểu Quốc hội và các tổ chức, cá nhân liên quan, cơ quan soạn thảo dự kiến 2 phương án về biểu thuế.

Phương án 1, sửa đổi biểu thuế còn 5 bậc với khoảng cách giữa các bậc lần lượt là 10, 20, 20, 30 triệu đồng, 5 bậc tương ứng với các mức thuế suất là 5%, 15%, 25%, 30%, 35% và bậc thuế suất cuối cùng là 35% áp dụng đối với phần thu nhập tính thuế trên 80 triệu đồng/tháng. Theo tính toán cùng với việc điều chỉnh mức giảm trừ gia cảnh mới, phương án điều chỉnh biểu thuế này giảm thu khoảng 26.400 tỉ đồng/năm.

Phương án 2, sửa đổi biểu thuế còn 5 bậc với khoảng cách giữa các bậc tăng dần đều 10, 20, 30, 40 triệu đồng và các mức thuế suất tương tự Phương án 1 là 5%, 15%, 25%, 30%, 35%, bậc thuế suất cuối cùng là 35% áp dụng đối với phần thu nhập tính thuế trên 100 triệu đồng/tháng. Theo tính toán cùng với việc điều chỉnh mức giảm trừ gia cảnh mới, phương án điều chỉnh biểu thuế này giảm thu khoảng 27.400 tỉ đồng/năm.

Qua tổng hợp các ý kiến tham gia, đa số ý kiến đồng tình theo phương án 2 và Chính phủ đã trình Quốc hội theo phương án 2 nêu trên. Theo Phương án này thì đa số các bậc thuế mức huy động đều giảm so với hiện hành.

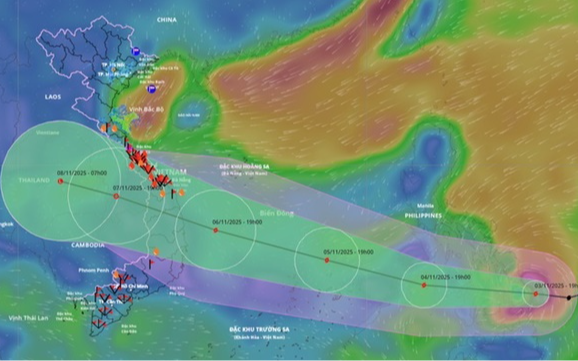

Biểu thuế lũy tiến từng phần được quy định tại dự thảo luật.

Trình bày báo cáo thẩm tra về nội dung biểu thuế lũy tiến từng phần, Chủ nhiệm Ủy ban Kinh tế và Tài chính của Quốc hội Phan Văn Mãi cho biết nhiều ý kiến băn khoăn về tính hợp lý trong phương án điều chỉnh các mức ngưỡng thu nhập và mức thuế suất tương ứng trong biểu thuế vì một số khoảng cách thu nhập tính thuế của dự thảo luật tạo ra gánh nặng về thuế thu nhập cá nhân lớn hơn cho người nộp thuế trong khi đa phần các khoảng thu nhập tính thuế khác đều tạo ra nghĩa vụ thuế thấp hơn so với Luật hiện hành. Điều này chưa bảo đảm công bằng cho người nộp thuế giữa các nhóm thu nhập.

Về điều chỉnh mức giảm trừ gia cảnh, Bộ trưởng Nguyễn Văn Thắng cho biết ngày 17-10-2025, UBTVQH đã thông qua Nghị quyết của UBTVQH về điều chỉnh mức giảm trừ gia cảnh của thuế thu nhập cá nhân. Theo đó, điều chỉnh mức giảm trừ cho bản thân người nộp thuế từ 11 triệu đồng/tháng lên 15,5 triệu đồng/tháng, điều chỉnh mức giảm trừ cho mỗi người phụ thuộc từ 4,4 triệu đồng/tháng lên 6,2 triệu đồng/tháng và áp dụng từ kỳ tính thuế năm 2026.

Nhằm đẩy mạnh chủ trương phân cấp, phân quyền và đảm bảo linh hoạt, phù hợp với thực tế điều hành của Chính phủ, dự thảo Luật giao Chính phủ căn cứ biến động của giá cả, thu nhập để điều chỉnh mức giảm trừ này.

Về nội dung này, cơ quan thẩm tra cho biết Quy định về mức giảm trừ gia cảnh là nội dung quan trọng và là một trong những căn cứ để người nộp thuế xác định nghĩa vụ thuế của mình, do đó, nhận được sự quan tâm đặc biệt của người dân và xã hội.

Thực tế thực hiện thời gian qua và kinh nghiệm các nước cho thấy mức giảm trừ gia cảnh trên thực tế không được điều chỉnh một cách quá thường xuyên, liên tục và không phải là những nội dung mang tính cấp bách cần giao Chính phủ quy định để bảo đảm tính linh hoạt, kịp thời.

Do đó, đề nghị tiếp tục quy định cụ thể mức giảm trừ gia cảnh trong dự thảo luật, đồng thời giao Chính phủ trình UBTVQH xem xét, điều chỉnh mức giảm trừ gia cảnh trong trường hợp cần thiết, phù hợp với phù hợp nhu cầu thực tế như cách thể hiện của Luật Thuế TNCN hiện hành. Theo đó, đề nghị bổ sung các mức giảm trừ gia cảnh cụ thể và bỏ quy định giao Chính phủ quy định về mức giảm trừ gia cảnh tại khoản 1 Điều 10 dự thảo luật.